- FIREの全体像を把握したい

- FIREに興味があり、FIRE達成するためのステップを知りたい

- FIREまでの全体像

- FIRE達成に向けて考えるべき4ステップ

こんにちは、ちゃる(@charl_222)です。

これからFIREを目指していくにあたり、達成ストーリーを考えてみました。

FIREとは、Financial Independence Retire Earlyの略で、経済的に自立した早期退職のこと。

働かずに資産収入(配当、利子)などで、生活費を賄える状態になることです。

FIREまでの全体像

何かプロジェクトに取り組むときは、目的、戦略、目標、戦術を考えると、

なぜそれをやりたくて、どうやってそれを達成するのか?の軸ができます。

この軸がないと、途中で「あれ?なんでこのプロジェクトやってるんだっけ?」となっても、立ち返ることができるので、おすすめです。

ここでは、このピラミッドフォーマットに合わせる形で、

各ステップで何を考えるべきかをまとめます。

そもそもなぜ、FIREしたいのかを考える(目的設定)

「FIRE」自体は、あくまで手段なので、まずは、なぜFIREしたいのかを考えてみましょう。

この目的がしっかりと設定できていると、モチベーションを維持しながら、行動できると思います。

私の場合、下記の①~③を満たすことが、人生の充実度を上げると考えています。

①金融資産 = 経済的に自立し、お金のストレスから解放されているか?

②人的資本 = やりたいことをやれているか?

③社会資本 = 信頼できるパートナー、仲間がいるか?

FIREは、①を満たすための手段として、取り組もうと思っています。

正直、まだまだ表面的な理由なので、目的設定については、もっと深堀りしたいので、別途、深堀りの方法をまとめた記事を書く予定です。

目指すリタイア像を決めよう(目標設定)

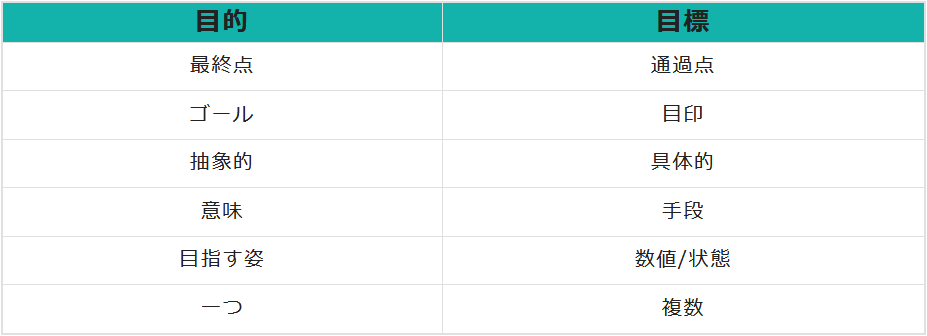

目的と目標の違いとは?

目的が決まったら、次は目標設定です。

目的と目標なにが違うの?というと、下の画像のような違いがあります。

目的は、最終ゴールのイメージ像で、

目標は、ゴールに向かうまでの具体的な数値目標

という感じですね。

例を上げると

目的:経済的に自立し、お金のストレスから解放された生活を送ること

目標:20年後に資産収入20万円/月

上の例で言えば、目標は1、3、5、10、15年後など、

もっと短いスパンで設定した方がより具体的に考えられると思います。

リタイア像の具体的なイメージ

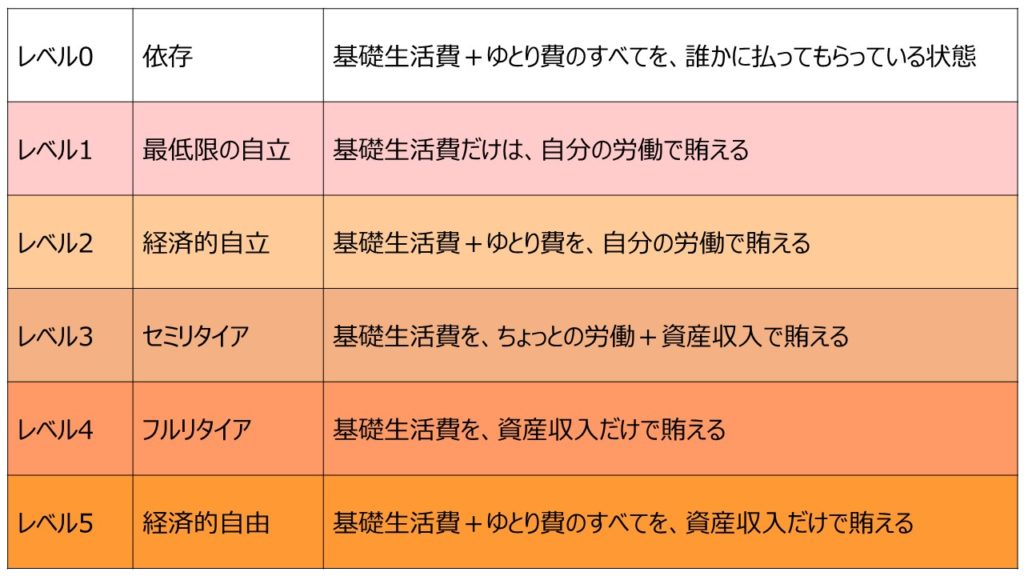

目標設定が必要なのは、分かったけど、FIREの具体的な目標って何?という方に下の画像から、自分にあったレベルを目標にするのがオススメです。

基礎生活費:生きるために必要な支出

ゆとり費 :人生を充実させるための支出

詳しくは、こびと株さんの記事を見ていただくのが、ここで説明するよりも

1億倍分かりやすいので、下記URLから見てみてください。

私は、レベル4のフルリタイア目指したいと思っています。

基礎生活費を資産収入でまかない、ゆとり費を自分が楽しいと思えることから収入を得る、というのが理想。

つまり、フルリタイアできる条件は、

年間の資産収入 > 年間の基礎生活費

です。

パッとのイメージで、フルリタイア達成するよりも定年退職のリタイアする方が早いんじゃないかという気もしていますw

イメージで語っていてもしょうがないので、

どれくらいの資産収入が必要になるか = 年間の基礎生活費がいくらか?を

下記で見ていきます。

リタイアに必要な収入の把握

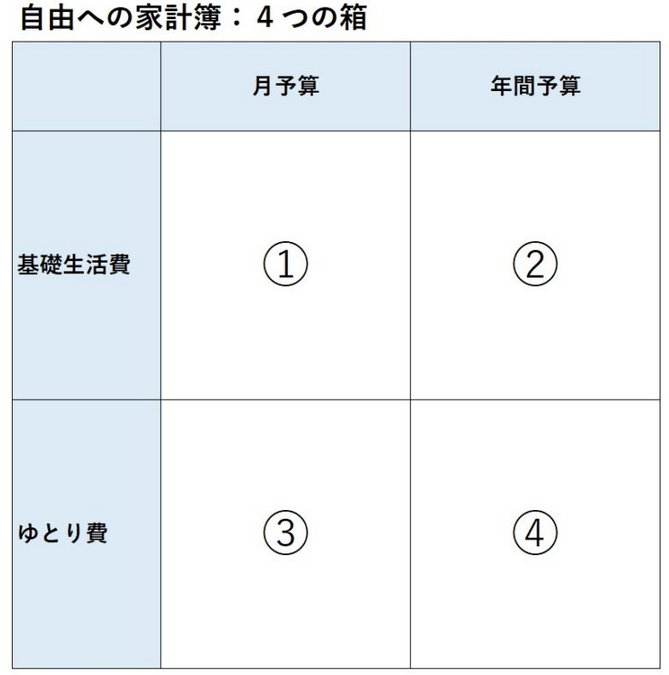

具体的に、基礎生活費、ゆとり費にいくらかかっているかを把握するためには、こちらも、こびと株さんが書かれている4つの箱を使うのがオススメです。

この4つの箱を使うことで、基礎生活費、ゆとり費の毎月支出、年間支出を整理できます。

■4つの箱の概要

月予算:毎月発生する費用

年予算:毎月ではなく、不定期で発生する費用

①基礎生活費(月):食費、住居費、光熱費、通信費など)

②基礎生活費(年):家電、洋服代、医療費、税金など

③ゆとり費(月) :美容院代、ペットの飼育費、サブスクサービス費など

④ゆとり費(年) :プレゼント代、旅行代など

①~④の項目についての詳細は、またまたこびと株さんのブログ見てみてください。

"]ここで大事なことは、基礎生活費・ゆとり費の項目の分け方に正解はなく、

人によって分け方は異なるよということです。

私が目指すフルリタイアであれば、資産収入でまかなう必要額は、

1年間の基礎生活費なので、

必要額 = 基礎生活費(月)×12ヶ月分 + 基礎生活費(年)

ということになります。

目的を達成するための「戦略」を考える

戦略とは、どうやって目的を達成するかの方向性のことです。

FIREに向けての戦略は、基本的には「資産収入を得る」だと思うので、

①配当&利子所得

②不動産所得

の2つから選択 or 両方やる、です。

私は、配当&利子所得に絞って行きます。

理由は、すぐ始められるのと、手間がかからないからです。

不動産投資については、物件探し、購入手続き、退去後の修繕対応など、結構手間がかかりそうだなーという印象。

借金をするということも自分の性格的に合わないので、選択肢から外しました。

目標達成するための「戦術」を考える

戦術とは、目標を達成するための手段のことで、

戦略をより具体的な行動に置き換えたもののことです。

イメージとしては、資産収入を得るために、

どの投資先に、いくら投資するかという感じです。

軸としては、両学長が提唱されている下の画像の考え方を実践しようと思っています。

投資資金を給与所得・事業所得で種銭を貯め、それを投資に回し、

配当&利子所得を得るというステップです。

種銭の作り方

配当&利子所得を増やすには、とにかく種銭が必要です。

種銭を増やすには、

- 家計の見直し (基礎生活費を下げ、浮いた分を投資へ回す)

- 副業の実践 (給与所得の伸びより、副業の方が伸び率がいい)

- 給与所得を増やす

この中で、私は、1と2に注力していこうと思っています。

3の給与所得は、昇給は会社に依存しますし、毎年劇的に給与が上がることも少ないと思います。

転職をすれば、一気に年収upもできる可能性もありますが、今は手を出す予定はなしです。

一方で、1の家計見直しは最も即効性があり、見直し余地の多い人であれば、

見直しすれば、毎月数千円以上の節約ができるケースもあります。

2の副業は、自分の頑張り次第で、労働収入を超える収入を得ることもできます。

私は、ブログを副業としてやっていこうと思い、現在実践中です。

収入を得るまでに、時間がかかると思いますが、コツコツやっていきます!

貯めた種銭をどこに投資するか

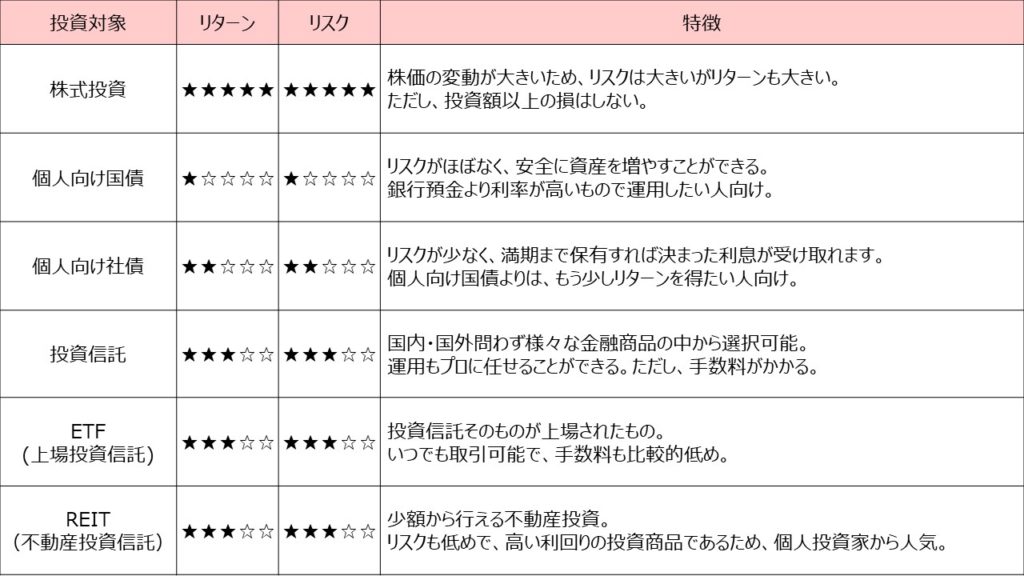

配当&利子所得がある投資対象としては、下の画像のように6種類です。

現状としては、下記に投資しています。

・積立NISAの非課税上限額(年間40万円)をインデックス投資

・残りの余剰資金を米国高配当ETF、日本個別株

・投資額の1%を仮想通貨

私の投資スタイルとしては、キャッシュフローを増やし生活の質をあげたいという思いがあるので、高配当株への投資を重視しています。

仮想通貨への投資は、持たないことのリスクもあると思い少額での投資をしています。

当たれば、ちょっとうれしさ感じられるかなという。

まとめ

目的、目標、戦略、戦術を考えることで、自分の投資スタイルを言語化することができ、自信を持ってFIREに向けて行動できるようになると思います。

ここまでできれば、後は行動するだけです!ひたすらに積み上げてFIRE達成に向けて頑張りましょう!

以上、少しでも参考になれれば、嬉しいです。

コメント