- ジュニアNISAの出口戦略を考え中の人

- ジュニアNISAを活用し、子供の教育費を捻出したい人

- 大学にかかる費用ってどれくらいかかる?

- ジュニアNISAを活用した投資による教育資金確保戦略

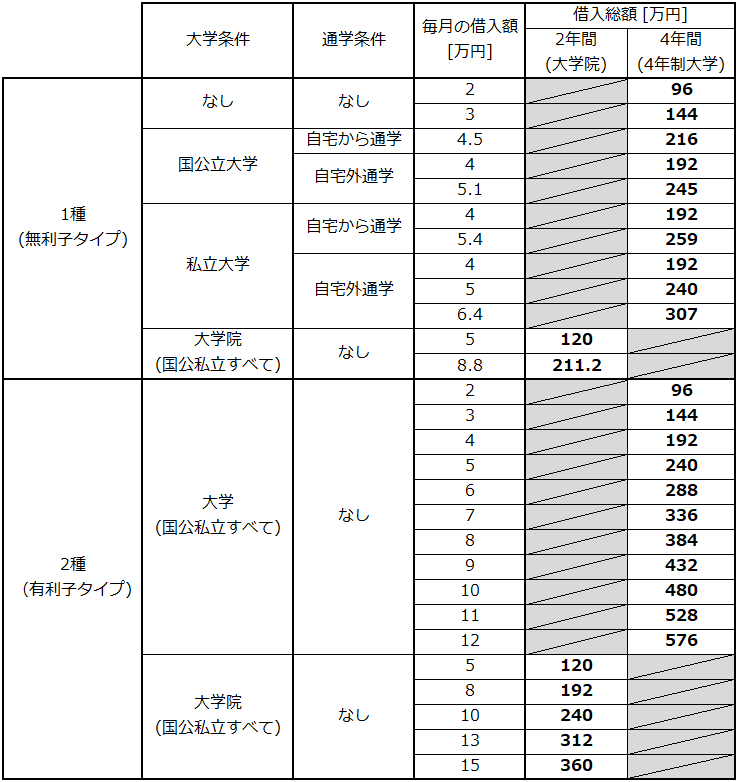

- 教育費のバックアップ案:奨学金の借入額一覧

こんにちは、ちゃる(@charl_222)です。

私には、4歳0ヶ月、0歳5ヶ月(’22/3時点)の子供が1人います。将来、子供が大学進学することを想定しており、ジュニアNISAを活用し、大学の授業料 + 生活費を工面しようと思っています。

そこで、悩ましいのがジュニアNISAで積み立てた投資信託をいつ売却するのか?ということです。

そこで、今回はジュニアNISAを活用した子供の大学資金を確保するための出口戦略を考えてみたので、ご参考になると嬉しいです。

ジュニアNISAの出口戦略(引き出し時期)の考え方

- 大学にかかる費用の把握

- 私立?国立?大学院?進学先の前提決め

- 大学費用準備の投資戦略

① 大学にかかる費用の把握

まずは、大学にかかる費用を把握しましょう。

下記グラフに4年制大学&大学院の国立・私立文系・私立理系の必要資金をまとめてみました。

子供の自立力を高めるためにも、親としては一人暮らしを経験してもらいたい想いから、学費だけでなく生活費も含めています(生活費は、下宿想定)

大学(4年制)の学費・生活費調査結果

国立大学院の学費

私立大学院の学費 (慶応大学前提)

大学生の生活費 を一部改変

これでおおよそ必要な金額が掴めたと思います。

いざ、こうまとめてみると、人生の3大支出と言われるだけあって、かなり大きな額ですね。

② 私立?国立?大学院?進学前提決め

次に、子供の進学先をどこまでをカバーするか目標を決めましょう。

私の場合は、子供の可能性を狭めたくないので、私立理系大学院までの費用(2,080万円)を確保することを目標としました。

③ 大学費用確保の投資戦略

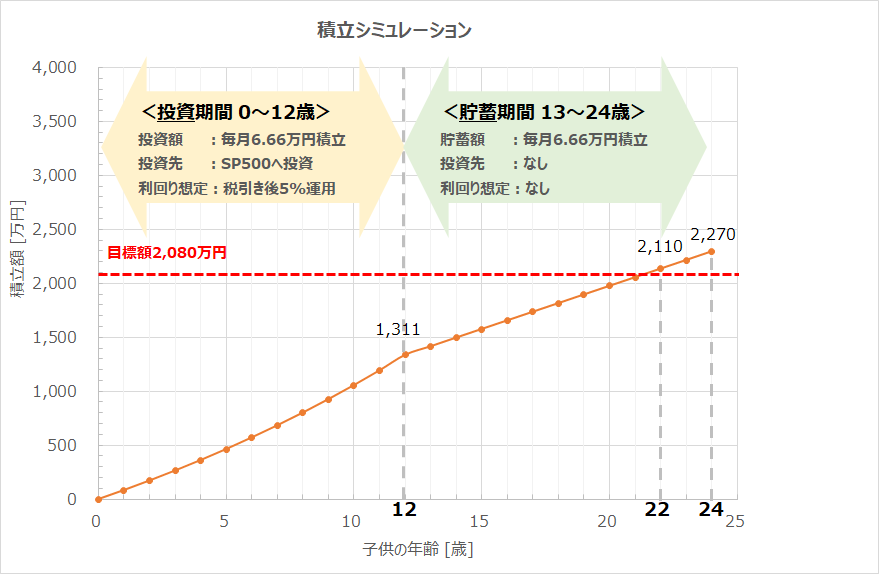

子供が24歳になるまでに2,080万円確保するための戦略をグラフ化したものがコレです↓

<戦略>

- 0~12歳:ジュニアNISA+投資信託(利回り税引き後5%想定)で運用し、1,311万円を確保。

- 13~22歳:確実に貯蓄で799万円確保し、合計2,110万円確保。

- 23~24歳:何かあったためのバッファとして用意

投資だけで全教育資金を確保するのは、暴落などのリスクもあるので、前半は投資により資金を増やし、後半は貯金で確実に貯めていく作戦です。

なぜ、この戦略にしたのか詳細な考えを次で説明します。

投資期間の考え方

教育資金を全額投資で用意する・大学入学まで全期間投資をするというのは、いざ必要な時に株価暴落しているリスクがあるので、この戦略では投資期間と貯蓄期間を分けるようにしました。

なぜ0~12歳を投資期間とするか?

暴落が起きてしまった時の、暴落からの回復期間を約6年と想定し、大学入学の18歳から逆算し、12歳までを投資期間としています。

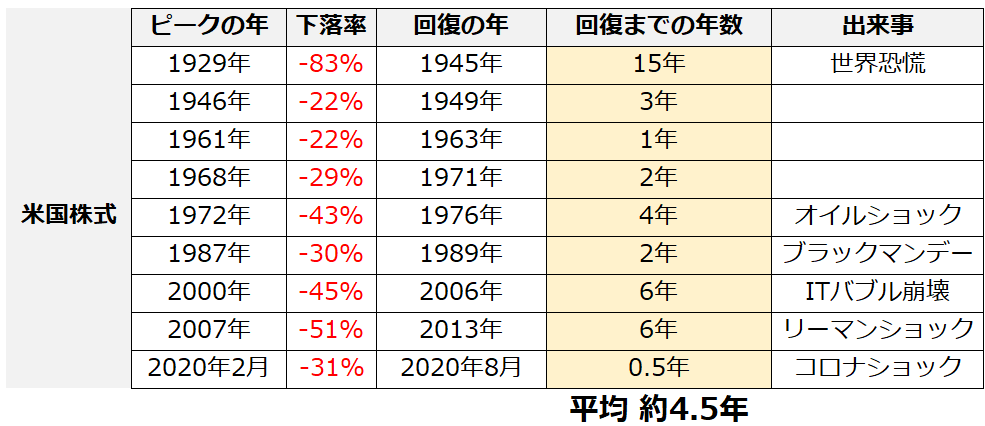

なぜ暴落からの回復期間を6年としているかは、下表の『米国株の暴落と回復期間の歴史』から、1929年の世界恐慌を除けば6年以内に暴落から回復しているためです。

ですので、最悪パターンとして、子供が12歳時に暴落が来た時は、引き出しを行わずに暴落から回復するまでは待つという戦略をとります (この期間の追加投資はなし)

今後も暴落からの回復期間が6年以内となる保証はありませんが、一つの目安にはなると思います。

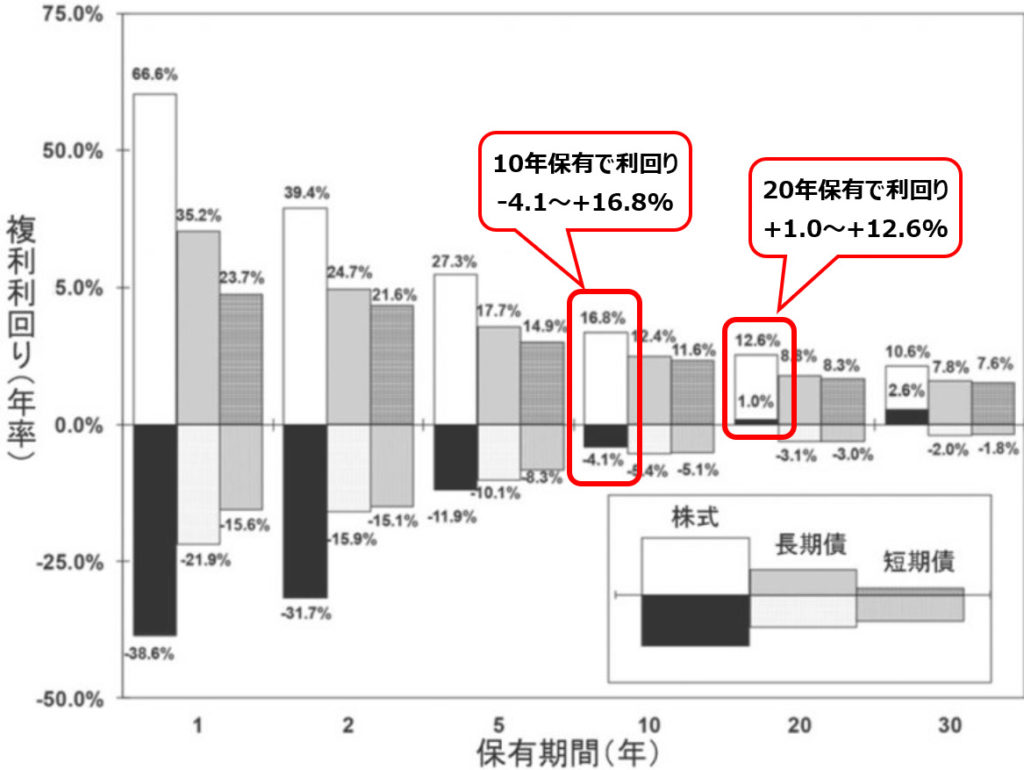

また、米国株式への長期投資した場合の想定利回りも見てみましょう。

下図は1802年移行の米国市場の株式・長期債・短期債の実質複利の利回りです。

株式を保有した場合の複利利回りは、

10年保有:-4.1~+16.8%

20年保有:+1.0%~+12.6%

であり、今回の投資期間12年を想定すると、元本割れリスクも覚悟が必要です。

投資先、想定利回り、投資額の考え方

- 投資先 :eMAXIS Slim 米国株式(S&P500)

- 利回り :5.0% (S&P500の平均利回り7.1%の20.315%の税引きを考慮)

- 投資額 :6.66万円/月 (ジュニアNISA月額投資の満額を継続する)

投資先は、アメリカ市場の右肩上がりの成長を期待し、S&P500指数へのインデックス投資を選択しています。

想定利回りについては、本来であればジュニアNISAの非課税額を考慮すべきですが、厳しい想定をしていた方が後々の立ち回りに柔軟性が出ると思うので、ここでは全額課税想定で見積もっています 。

投資額は、ジュニアNISAの満額投資のまま、ずっと同額を投資し続ける予定です。

2人分なので毎月約13万円…この額の投資がきつくなってきたら、高配当株への投資をやめてこちらに回す予定です。

コチラの記事で投資に対する考えを書いているので、よければ読んでみてください!

バックアップ案の用意もしておく

目標額を確保できなさそうな場合のバックアップ案として、奨学金の活用があります。

日本学生支援機構の奨学金は、無利子タイプの1種 と 有利子タイプの2種があり下記の額を借りることができます。

日本学生支援機構 1種、2種奨学金の貸与額

日本学生支援機構 2種奨学金の利率

親としては、子供が社会人になるまでのサポートはできる限りしてあげたい気持ちですが、必要資金が確保できないのであれば、奨学金の借入してもらうことも必要だと思っています。

奨学金を借りる場合は、子供の意思と考えを尊重しつつ、よく話し合いながら、決めていきたいです。

大学での成績が優秀であれば、半額免除や全額免除してもらうことができるので、そのことも子供には伝えたいですね。

おわりに

今回、大学資金確保の計画を考えることで、何となくジュニアNISAで積立投資をしていただけだったのが、

しっかりと目標を持った投資にしていけそうな気がしてきました。

ここまで計画を立てても、未来のことは誰にもわかりません。

ですが、ここで考えたような出口戦略という軸を持っていることで、何か起きた時の判断がしやすくなると思います。

やっぱり、自分で考えて、行動するって大事!と実感しました。

いかがでしたでしょうか?

この記事が少しでもお役に立てると嬉しいです。

それでは、また!

コメント